加密货币、高利率双推动 美国可转换证券市场发行额明年有望再冲前高?

- 旅游

- 2024-12-18 12:00:04

- 412

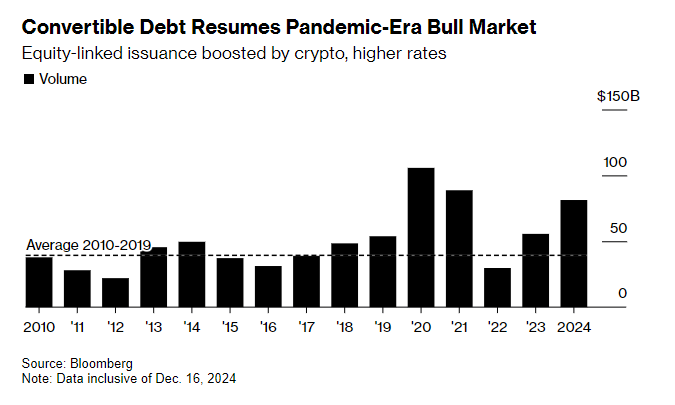

银行家们表示,美国可转换证券市场可能在2025年测试其疫情时期的高点,预计届时利率仍高于华尔街许多人的预期,加密货币资产相关战略也没有很快消失的迹象。

汇编数据显示,今年美国公司发行的股票挂钩证券达到810亿美元,比2023年增长46%,是十多年来的第三高。花旗股票关联资本市场主管Richard Duffield表示,明年这个数字应该在700亿至900亿美元之间。

Duffield在接受采访时表示:“我们短期内不会回到零利率环境。”预计利率将保持在目前的水平附近,吸引企业继续通过成本低于常规债券的可转换债券融资。

虽然许多公司已经利用了买家的强劲需求,发行了新的可转换债券,但需求仍源源不断。

瑞穗美洲股票资本市场主管Josh Weismer表示:“在2020年和2021年期间,发行的可转换债券超过2000亿美元。其中许多交易需要再融资。”

加密货币成驱动力

加密货币交易一直是2024年可转换债券发行活动的主要驱动力。尽管今年最大的单笔股票挂钩交易是波音(BA.US)57.5亿美元的强制性可转换优先股发行,这是支撑其资产负债表的巨额交易的一部分,但MicroStrategy(MSTR.US)今年通过可转换债券筹集了62亿美元,激励其他几家公司效仿其发行证券购买比特币的策略。

加密货币领域的几家发行人对交易定价很有吸引力,有些甚至拒绝向买家提供息票。花旗的Duffield表示,更好的条件是由于股市波动加剧以及大多数基准处于或接近历史高点这一简单事实。

可转换债券往往会吸引专注于套利的对冲基金。特别是加密货币公司,基金购买债券并卖空股票,以此押注标的股票的波动性。股票波动越大,交易利润就越高。

他表示:“今年以来,波动性一直呈下降趋势,但在过去两个月里,波动性又回升了。你从加密货币公司看到的零息债券是该行业波动性非常高的结果。”

不过,Acasta Partners的投资组合经理Michael Gunner表示:“我们认为,加密货币价格的回落可能会抑制加密货币的债券发行。”

Duffield还预测,医疗保健和科技领域将有更多的可转换债券发行活动。

更积极的并购环境可能会为更多的可转换股票销售打开大门,强制性可转换股票发行预计将成为此类收购的一部分。这种结构还可以吸引不同的公司在使用传统债务的同时使用该机制,从而吸引不同的潜在买家群体。

摩根大通股票挂钩资本市场全球主管Santosh Sreenivasan表示:“与可转换债券不同,它为发行人提供股权信贷,也吸引了收益基金。我预计2025年在这方面将继续繁忙。”

但这并不是说可转换债券市场将全面繁荣。Sreenivasan并不像他的一些同行那样乐观,他认为2025年可转换债券将带来超过500亿美元的收入。

对一些人来说,一个问号是美国候任总统特朗普在1月重返白宫时政策的潜在影响。美国银行全球可转换债券和优先股战略主管Michael Youngworth对明年持乐观态度,并寄希望于特朗普的竞选承诺,即减少监管和减税。他表示,最大的下行风险是这些政策可能不会成功出台。

Youngworth称:“政策会发生什么,谁也说不准。因此,2025年的结果分布的尾部特别宽,这使得预测具有挑战性。”

发表评论